文|吴怼怼 李小歪

所有人都见证过2019年以来美妆集合店的风光。哪怕受到疫情影响,2021年美妆集合店们融资扩店的步伐也没有停下。

3月名创优品旗下WOW COLOUR完成5亿元A轮融资;8月Beauty Choice也达5000万A+轮融资;9月HAYDON黑洞宣布8月已完成1亿元A+轮,该轮融资过后估值达10亿美元;11月Only Write独写宣称达成4500万元A轮,直至12月B+油罐又拿下商汤科技的战略投资。

资本对品牌的高频下注和市场的良好反应,让美妆集合店赛道持续火热。但时间来到2022年,故事的基调急转直下。

头部选手KK集团(调色师)和名创优品(WOW COLOUR)开始了大规模关店。KK财报显示加盟店数量缩水三分之一,从2020年占比的76.3%骤降至2021上半年的55%,这背后是从2018年到2021上半年累计净亏损的79.08亿元。名创优品旗下的WOW COLOUR也在急速收缩,相关数据门店数量从高峰时期的300多家店锐减到200家以下。

头部选手尚且如此,其他玩家更是艰难。

HAYDON黑洞位于杭州、上海的门店开始关闭,而哈尔滨的柜台已经空置。话梅Harmay在北京、上海光芒万丈,进入HAYDON黑洞早已布局的武汉,却发现新一线市场也很难沸腾。

(图源@黑洞官网)

所有玩家的焦灼被摆在明面上,包括逐渐走向下沉市场的美妆集合店,三四线城市既难找到国际大牌的专柜,也难遇见潮流前沿的国货美妆,美妆集合店朴荔、仙女座等把目光转向了这里,想等待尚未发掘的市场。

以美妆集合店的焦灼为征兆,美妆中国的故事似乎有一段坎坷要走,尽管这其中谁也不能幸免,但我们仍然要去讨论,集合店这门生意能不能走通,他们的壁垒、隐患又是什么。

01 轻BA下的背离压力年轻消费者偏好新型美妆集合店的原因不多赘述,《中国美妆集合店行业报告》概括出以下几点。

73.5%的消费者前往新型美妆集合店,是因为可以买到传统美妆集合店没有的品牌和产品;66.3%和49.5%的消费者认为,现场试用和购物小样是驱使他们前往该地的重要原因,另有52.7%的消费者提「轻BA」模式,这种不跟随不打扰的服务体验对年轻世代来说,是社恐患者的福音。

(图源@KK集团官网)

轻BA模式下,工作人员收入不与业绩绑定,自然免去了很多「强推销」的恼人环节,也自然延长了消费者在场景内停留的时间,停留时间越长,消费意愿和金额就会提升。这一点,传统美妆集合店很难做到。

大众熟知的屈臣氏、万宁和丝芙兰等美妆零售渠道门槛较高,新锐品牌难以入场,售卖产品基本品质有保证。消费者在该场景内的停留多半是「为了满足刚需或即时需求」,即还没有走入店内就已经明确本次的购物目标了。举例而言,你在外出差突然发现没带化妆棉和洗面奶,屈臣氏、丝芙兰总是最高效、保险的选择。

而更多时候,消费是发生在「walk in」阶段的。你可能只是和朋友逛街想看一下时下流行的国产美妆品牌和网红单品,你需要在最短的时间最高效地收集新品牌信息,并作为社交共同话题与同好分享,去品牌更加丰富的新型美妆集合店就成了最佳选择。

而在「逛」的过程中,「轻BA」模式和「非百货专柜」模式共同搭建了一个决策场景。

(图源@KK集团官网)

消费者行为分析理论中有一种效应叫做「背离压力」,即当你在同一件事上投入相当多时间成本后,离开它你会形成背离压力,感觉前面付出的财力物力被白费(也可等同于机会成本)。

这就好像你走进一个百货商场,与A品牌导购讨论其货架上的一款口红良久,对方热情地给你试色,但最终你可能还是不满意,离开这个柜台走向下一个品牌柜台就会背负这种「背离压力」。

但在新型美妆集合店中,由于摆放方式的「非专柜化」,并未突出强调某个品牌,也没有导购(BA)与你同行,通常情况下消费者不会产生决策压力。甚至在调色师、喜燃的眼影区、口红区,会大量放置不同国产品牌与国际大牌下的同功能产品让消费者对比,并鼓励试用。这可以让消费者对产品所有的权衡、考虑和斟酌过程,都能基于门店内场景完成。

而在以品牌为划分的百货专柜,如果在某个品牌专柜你与BA费了一番口舌后,你可能不好意思直接拒绝柜姐,最后会以「我回去和闺蜜再讨论一下这个色号」为借口逃离现场。

但在新型美妆集合店,你的决策过程中发生任何的犹豫、徘徊都不会影响后续店内BA对你的服务态度,或者品牌此后与你产生的深层互动。这让购买决策的场景从办公区、生活区大面积迁移到了店内,因而消费者的潜在购买有了质的提升。

02 选品是一门艺术继续拆解近半数消费者提到的「小样购买」。关于「小样经济」,市面上的分析已经足够多,我们也知道这些小样的引流作用和性价比。需要进一步探究的是,为什么某些品牌小样可以形成引流,各类美妆集合店在选品上的策略是什么。

不能用简单的一句「国际大牌」来决定小样选品的范畴,这是一种偷懒的做法。事实上,对国际大牌保持高忠诚度、有购买能力的消费者往往更在意产品的新鲜度、来源真伪,供应链不稳定的小样常常让他们保持谨慎,他们并非小样的目标人群。

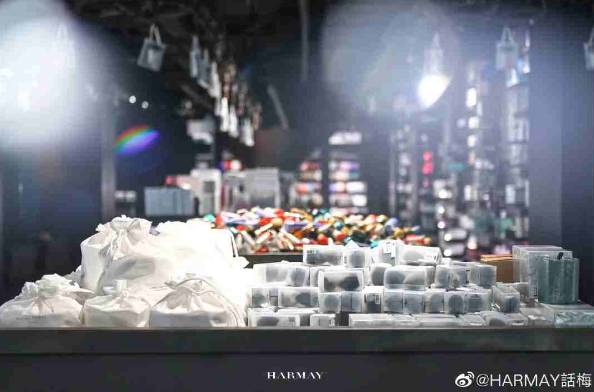

(图源@话梅微博)

真正能被小样吸引的人群是「预算有限型」消费者,或者对「产品规格、功能」有要求的消费者。对前者来说,正装单价较高的「精华类」产品可以通过分次购买付款来缓解使用压力,对后者来说,诸如香水这类买一瓶正装长期用不完、又不能换味道的情况下,小样装的香水单支或mini礼盒就是不错的入手选择。

这也解释了为什么如今新型美妆集合店在品类结构上逐渐提升香水香氛的比重。艾瑞咨询调研数据显示,消费者对香水香氛、化妆工具和沐浴用品的接受意愿都维持在高位,仅次于彩妆的79.6%。

如果小样目的在于引流,主打品牌在于盈利,那策略化的选品就是各路美妆集合店必须要具备的能力。

路径一般分为两类。一类是以对国货品牌的强调为主。如头部选手调色师和WOW COLOUR均以能引入足够多的国货彩妆品牌而闻名,不过部分品牌具备独占性。比如橘朵没有进驻调色师,只能在WOW COLOUR找到。

(图源@KK集团官网)

另一类路径是强调海外小众品牌的引入。高端美妆零售Bonnie &Clyde在选品上极为谨慎,品牌几乎都是很小众的海外品牌且不接受贴牌。这几年在国内大火的香水品牌配枪朱丽叶、日本顶级粉底品牌SUQQU都是由Bonnie &Clyde做火。他们通过投资、入股部分品牌来获得中国区的独家代理,旗下售卖的英国护肤品牌ARgENTUM和日本护肤品牌BULK HOMME也是基于此。

而新型美妆集合店中比较出名的话梅,走的是这两类的交叉点。根据话梅联合创始人钟太鹏曾经对媒体的说法,话梅门店中50%的SUK是海外小众美妆品牌。不过话梅投资了PMPM、毕生之研这两个国货品牌,并收购了美国专业彩妆品牌Kevyn Aucoin,同时还孵化了自有品牌Harmay Concept,是属于国际大牌、新锐国货、海外小众和自有品牌几条线并进的状态。

在国货彩妆沸腾的年代,同时大量关注海外小众品牌,这种敏锐度不是谁都有的。目前,众多海外品牌都在通过分销商进入中国,比如Super Ordinary这样的代理运营机构就帮助Drunk Elephant、Olaplex、Farmacy、Supergoop和The Ordinary等海外小众品牌在中国打开了市场,而且抓住了该趋势的新型美妆集合店就能先行一步。

03 一种相对默契至于那些主打国货品牌的新型美妆集合店,可能的发展路径是什么,壁垒又在哪里?

本质而言,这批新型美妆集合店当初之所以能诞生,与国货美妆崛起的浪潮是伴随而来的,这是一个问题的两个切面而已。

新型美妆集合店与国货美妆最初相当绑定。新型美妆集合店需要彰显差异化与传统美妆零售分流,而国货美妆线下渠道话语权薄弱,双方联手就是双赢的选择。

传统美妆零售并不傻,它们深耕行业多年,肯定明白引入更多国货美妆品牌到店内必然能吸引更多人流,但这个流量能不能转化为实际的购买金额,是另一回事。所以选择刚需性较强、客源稳定的大牌是正向盈利的保证。

况且,年轻世代消费者热爱试妆、玩妆,体验性的美妆消费过程对他们来说是建立品牌形象、树立品牌心智的长期过程,但问题是,新生的国产品牌需要现金流去不断推进下一阶段要做的事情,在传统美妆零售的货架里,新品牌等不起。

等不起是一个听上去残忍而无奈的选择。通常而言,传统美妆零售深耕渠道多年,对入驻品牌有着极强的议价能力和话语权。如果是买断模式,国际大牌进场供货价通常在6折左右,但新生的国货品牌如果想要进入,可能只能以3-4折的价格供货。

但买断模式通常把动销压力从品牌转移到零售渠道自身,所以传统美妆零售并不会选择这么做。

八成左右的品牌在这里都只能走代销模式。而代销模式下,是先销售后结算的流程,账期通常要等上75-90天,这对现金流压力本身就比较大的新锐品牌来说,是一个相当有挑战性的账期。

而新型美妆集合店对新生品牌明显更加友好。根据相关报告,只有10%-20%的品牌是代销模式,新型集合店更愿意采取买断模式,并且供货价也不会压到3-4折那么低,账期通常在30-60天之间。尽管部分美妆集合店仍然需要向品牌收取进场费和货架费,但总体来说品牌要比去传统美妆零售滋润得多。

「双方之间存在一种相对默契,」一位新锐美妆品牌渠道负责人告诉我,「我们新品牌自然是希望多一个线下渠道,如果这个渠道还是能大量触及年轻消费者的就更好了,对他们(新型美妆集合店)也是,他们和传统美妆店的区别就是他们能给Z世代提供更丰富、平价的新国货,我们双方是给彼此抬轿子的存在。」

尤其是,并非所有的国货美妆品牌都有能力去线下经营独立店,或者在购物中心租下一隅展厅时,对线下新型美妆店的货架就会更为渴望。「我们的消费者也会来问,你们什么时候在线下有卖?北京、上海会开店吗?」这名负责人说。

线下比线上更重,线下比线上更难做。无论是品牌、渠道还是消费者,他们对美妆世界的商业常识都有这样的判断,所以大多从线上火起来的美妆品牌,在积累了一定的口碑、销量后,都会选择去线下露脸,也就是开店。

「就好像是,线上是你修炼内功、拜师学艺的过程,如果学成下山,你还是要走到大众面前来,给市场检验检验」。

04 市场的复杂与苛刻等到新锐品牌真正走到线下、来到大众面前时,才发现这场美妆战争,越来越难打了。

消费者的尝鲜感来得快,去得也快,三个月宣传期猛砸下去,一个新品牌或者大单品还没起色,基本就要放弃了。多名从业者感受到品牌内部对新品测试的耐心,越来越短。

不仅如此,投资人的耐心也渐渐耗尽。调色师、WOW COLOUR收缩部分门店数量后,黑洞也开始关闭自己在杭州、哈尔滨的店铺,话梅在上海的店铺被疫情影响了近2个月之久,他们不是第一个,肯定也不是最后一个。

投资人对新型美妆集合店的耐心,除了像调色师、WOW COLOUR这样用规模效应来渗透市场的路径,还有就是话梅等单店盈利来说服别人的道理。之前有投资人看过话梅在北京的单店测算表,400平方米左右的店铺一个月之内就能回本,最高峰时坪效能达到35000元。这是个惊人的数字。

但并非所有新型美妆集合店都能有这种幸运,话梅只是一个极致而偶然的例子。为了撑起如今的单店估值,和市场对它的期待,话梅做了很多「让别人觉得对其充满想象力」的事情。

比如在进驻品牌甄选上,投资PMPM毕生之研等两个国内新锐护肤品牌,收购了美国专业彩妆品牌Kevyn Aucoin,孵化自有品牌Harmay Concept,在整体品牌建构上,办咖啡馆,开艺术展览,还创办了一个柠檬茶品牌introlemons。话梅或许知道做这些事情有多难,但一个赛道只会有一个标杆性案例,它必须成为第一名才不会死。

大店模式要讲好故事,小店模式要讲好效率。还有大量渗透在三四线城市的新型美妆集合店,在想办法加速下沉去挖增量市场。他们和话梅的紧迫感是一样的,毕竟一个赛道只能跑出一两个头部,新茶饮至今只跑出来喜茶和乐乐茶,但一些平价奶茶就在低线城市就活得很好。

每当我们谈及新消费时,总会发现人人都想做大生意,没人在乎细水长流,或者看似四平八稳的小生意,对新型美妆集合店来说也是如此。

市场和资本大刀阔斧地将那些玩家赶上了舞台,如今却又生生看着它们,慢慢黯淡退场。

-博鱼(中国)|官方网站-BOYU SPORTS