文| i美妆头条张静

近期,宝洁、联合利华、上海家化、高露洁、汉高、珀莱雅等多家美妆企业发布了2022年第三季度财报汇总。

作为检验企业短期效果的成绩单,从各家财报可以看出,有的破釜沉舟找到了新的发展机遇,不过也有的始终困在原有圈子。其中欧莱雅、宝洁、联合利华第三季度营收于21家企业中居前位,而华熙生物本季度营收同比增速最高。

01、美国企业竞争激烈,宝洁卖出1490亿元“日化大佬”宝洁集团发布截至2022年9月30日的2023年第一季度财报显示,宝洁的净销售额达到206亿美元(约合人民币1490亿元),同比增长1%;净利润达39.6亿美元(约合人民币286亿元),同比下滑4%。其中以有机销售额计算,洗漱品类销售额同比增长5%,健康护理以及织物和家庭护理品类销售额均增长8%,婴幼儿及家庭护理品类销售额增长6%,个人护肤在内的美容品类的销售额增幅4%。

此外,在牙膏领域仍然保持领先地位的高露洁第三季度也呈增长状态。财报显示,第三季度净销售额为44.55亿美元(约合人民币310.89亿元),相比去年同期增长1.0%,有机销售额增长了7.0%。财报另外还显示,口腔护理、个人护理和家庭护理业务板块第三季度净销售额为35.83亿美元(约合人民币250.03亿元),同比增长0.39%,占全部净销售额的80.43%。

把高端护肤品牌作为重点聚焦方向的科蒂集团表现也不俗。截至2022年9月30日的2023财年第一季度业绩报告显示,第一季度科蒂集团销售额为13.9亿美元(约合人民币99.66亿元),同比增长1%。大众美妆产品销售额为5.26亿美元(约合人民币37.71亿元),同比增长5%。香水产品贡献了最多的收入,销售占比高达59.3%。不过值得注意的是,奢侈品牌美妆业务则下跌1%。

强生公司2022年第三季度则营收237.91亿美元(约合人民币1718.61亿元),同比增长1.9%;净利润为44.58亿美元(约合人民币322.18亿元),同比增长21.6%。美妆个护产品所属的消费者健康业务,三季度销售额为37.95亿美元(约合人民币274.1亿元),同比下降0.4%。

相比较于强生公司出现的小幅度下滑,雅诗兰黛就面临巨大危机。根据雅诗兰黛公布2023财年第一季度财务业绩显示,季度净销售额为39.30亿美元(约合人民币274.25亿元),比去年同期的43.9亿美元下降了11%。按主要产品类别划分,期内雅诗兰黛集团护肤产品净销售额为21.01亿美元(约合人民币146.62亿元),同比下降14%;化妆品净销售额为10.52亿美元(约合人民币73.46亿元),同比下降10%。

屡传破产、债务危机、供应链压力等挑战的露华浓在第三季度盈利依然堪忧。露华浓在截至9月30日的三个月内其销售额大跌10%至4.68亿美元(约合人民币32.66亿元),毛利润大跌13%至2.6亿美元(约合人民币32.66亿元),净亏损扩大至1.53亿美元(约合人民币10.68亿元)。露华浓方面表示,除通胀导致的成本增加外,重组产生的一次性成本也是导致亏损增加的原因。

全球健康卫生护理领域的领导者金佰利也出现下滑现象,2022年第三季度(截至2022年9月30日)财报显示,个人护理用品业务第三季度销售额为26亿美元(约合人民币181.44亿元),同比下降1%。营业利润为4.23亿美元(约合人民币29.52亿元),同比下降15%。

据Euromonitor预测,与中国类似,受益于消费力更强的新生代进入市场与电商重要性的快速提升,未来五年美国化妆品规模增速将实现进一步攀升,预计2022年将达1042亿美元。

在此情况之下,美国日化企业竞争格局竞争激烈。2021年,美国化妆品市场份额排名前三的本土企业分别是宝洁、雅诗兰黛和强生,三家企业所占市场份额分别为 10.3%、6.6% 和 4.7%。而随着各大品牌并驱争先,各自开展战略规划,可以预见美国化妆品市场竞争将愈加白热化。

02、欧洲市场稳步发展,增长主力为中国除了美国,欧洲也是化妆品的主要生产国,美妆行业通过其价值链为欧洲经济做出了重大贡献。根据公开数据显示,在欧洲,有5800多家中小企业参与了化妆品的制造。此外,欧洲还有100多家化妆品配料制造公司,2.3万家化妆品批发企业和4.64万家化妆品零售专卖店。

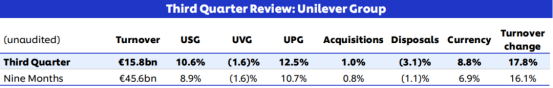

近期,欧洲各化妆品企业也陆续发布2022年第三季度财报。欧洲消费品巨头联合利华就表示在截至9月30日的三个月内,集团销售额达到158亿欧元(约合人民币1157.51亿元),销售额同比增长17.8%。

在欧洲美妆市场中,除了联合利华在2022年第三季度交出优异“成绩单”,欧莱雅也增长强劲。第三季度欧莱雅销售额为95.75亿欧元(约合人民币677.6亿元),同比增长9.1%。而这一切都得益于欧莱雅年初制定的稳定品牌组合战略。

此外,汉高也在第三季度增速稳定。美妆头条根据汉高发布的财报得知,2022财年第三季度汉高销售额名义增长17.3%,达到59.76亿欧元(约合人民币437.93亿元)。其中化妆品/美容用品业务部的销售额名义增长8.4%,至10.13亿欧元(约合人民币74.27亿元)。

滴露母公司也完成了飞跃式发展,利洁时公布2022年第三季度业绩,季度净营收37.35亿英镑(约合人民币317.77亿元),同比增长14%。其中,滴露品牌净收入在第三季度出现了较低个位数下滑,但整体水平仍保持增长趋势。利洁时指出,其增长驱动包括滴露四合一洗衣凝珠、洗衣粉、洗手液等。

尽管在市场环境中充满挑战,拜尔斯道夫依然表现显著。数据显示,第三季度拜尔斯道夫卖出22.2亿欧元(约合人民币162.94亿元),整体销售额同比增长12.3%,所有品牌都实现了强劲增长。其中妮维雅增长9.9%, Derma增长22.6%, 莱珀妮增长14.0%, Healthcare增长8.8%。

击中各阶层消费者精细化痛点的欧舒丹第三季度销售净额为4.8亿欧元(约合人民币35.52亿元),同比增长24.9%。欧舒丹集团表示,主要贡献来自旗下香氛身体护理品牌欧舒丹、身体护理品牌Sol de Janeiro和护肤品牌ELEMIS。

欧舒丹(L'OCCITANE)发布至2022年9月30日止6个月中期业绩,该集团期间内取得销售净额9.01亿欧元(约9.32亿美元),同比增加29.3%;股东应占溢利6183.2万欧元,同比增加3.2%。

美妆头条记者发现,从欧洲多家企业财报可以看出亚太地区以及中国市场可谓是功不可没。联合利华亚太及非洲地区的营业额为71亿欧元(约合人民币516.2亿元),占第三季度营业额的45%。欧莱雅第三季度在中国地区开创了历史性的市场份额,利洁时中国市场前三季度实现了1.1%的增长。拜尔斯道夫在财报中表示,妮维雅第三季度中国有机销售额同比增长24%,莱珀妮有机销售额增长了41%......

随着中国化妆品市场的发展,国际品牌普遍看好中国的化妆品市场纷纷瞄准发力。不难看出,美妆巨头们已经将中国市场列为未来的重要发展区域之一。不过值得注意的是,进攻中国市场之后,如何抓牢消费者也是品牌绞尽脑汁要做的事情。因为让人美丽的化妆品背后,品牌之间的斗争却是很残酷的。

03、亚洲地区有涨有跌,本土品牌成绩亮眼当下,美妆在亚洲市场已经成为一个发展非常成熟的品类。随着经济的发展,消费者的美妆消费者习惯和偏好都发生了巨变,谁能抓住年轻消费者,谁就能抢占亚洲美妆产业新高地。而从亚洲多家企业发布财报就可以看出,哪些品牌满足了消费者的新需求。

资生堂发布2022年三季度财报就显示,集团前三季度累计销售额为7627.43亿日元(约合人民币377.86亿元),同比略涨4.7%,减去第一、二季度业绩,第三季度销售额为(约合人民币137.49亿元)。

2022年花王集团第三季度财报显示,化妆品事业部销售额为1755亿日元(约合人民币 88.9亿元),同比增长5.8%。花王集团在报告中称,尽管全球经济逐渐复苏,但原材料价格上涨、汇率频繁波动、俄乌冲突以及新冠疫情等均对花王集团的经营产生了负面影响,商业环境仍不明朗。

在疫情反复、国际政治经济环境动荡的情况下,爱茉莉太平洋集团卖不动了。从爱茉莉太平洋集团公布2022年第三季度业绩可以看出,季度集团营收为9364亿韩元(约合人民币48.02亿元),同比下跌15.6%;营业利润为188亿韩元(约合人民币0.964亿元),同比下降62.6%。

与亚洲其他美妆企业相比较,中国企业就表现亮眼。

上海家化披露2022年第三季度财报。第三季度实现营收16.39亿元,同比增长1.17%;归属上市股东净利润1.56亿元,同比增长15.55%。

薇诺娜母公司云南贝泰妮生物科技集团股份有限公司发布 2022 年第三季度报告显示,贝泰妮实现营业收入 8.46 亿元,同比增长 20.65%;净利润 1.22 亿元,同比增长 35.49%;扣非净利润 9604.7 万元,同比增长 19.69%。

珀莱雅Q3总营收13.36亿元,同比增长22.07%;归母净利为1.98亿元,同比增长43.55%。珀莱雅在报告指出,Q3的归母净利增长的原因是线上渠道营收的同比增长和公司毛利率提升,毛利额、营业利润和利润总额同比增长。

华熙生物发布2022年第三季度业绩报告。报告显示,华熙生物第三季度营收13.85亿元,同比增长28.76%,成绩良好。而华熙生物营收持续增长主要系公司功能性护肤品收入同比取得较快增长所致。此外,丸美股份7-9月公司实现营业收入3.27亿元,同比增长23.72%。

所以综合来看,相比日企和韩企,本土美妆品牌在第三季度表现要好得多,甚至超出了很多人的预期。两者出现这样的差异,究其原因,一是疫情对日、韩美妆大牌带来了一定的影响,二是国内美妆消费趋势正在发生变化,慢慢向本土美妆品牌靠拢。

结尾从21家日化企业第三季度财报可以看出,品牌分化正在加剧。欧莱雅、宝洁、联合利华三家巨头继续领跑,日系品牌韧性十足,韩系品牌则下滑明显,而本土品牌保持高速增长。

高端化则是美妆巨头们在财报中的一个高频词语,品类保持强劲“变现力”拉动业绩增长。联合利华、欧莱雅等多家企业的业绩提升就源自其高端化妆品板块的业务增长,在追求品质化、高端化消费需求的Z世代面前,高端化妆品依旧保持着强势的竞争力。

据《2020年高端奢华美妆品牌消费趋势报告》显示,预计至2025年,高端化妆品市场份额将超过50%。高端化妆品市场规模的增加,为奢华高端品牌提供了有利环境。比如欧莱雅高档化妆品第三季度销售收入就高达104.84亿欧元(约合人民币740亿元),同比增长12.2%。

其次,在疫情反复的当下,“嗅觉经济”兴起,带动香水赛道迅速升温。根据欧睿国际数据显示,预计到2022年,全球香水市场的价值估计将达到700亿美元。雅诗兰黛香水产品的有机净销售额均实现两位数增长。科蒂香水产品在第三季度贡献了最多的收入,销售占比高达59.3%。欧莱雅集团奢侈品部门总裁Cyril Chapuy更是曾公开表示,香水业务已成为欧莱雅集团全球增长战略的核心。

除此之外,洗护市场保持着较快的增长,也成为化妆品企业财报中一大不可忽视的品类。联合利华旗下的Sunsilk和 Clear促进了护发品牌的增长,汉高美发业务实现了两位数的有机销售额增长,延续了近几个季度的疫后复苏的势头。欧莱雅专业美发产品销售收入为32.58亿欧元(约合人民币230亿元),同比增长10.9%。

最值得提起的是,在多家财报中外资企业纷纷加码亚洲地区,中国市场更成为“救命稻草”。据高露洁在财报中介绍,有机销售额的增长主要是由大中华地区、澳大利亚和菲律宾驱动。欧莱雅在中国市场更是实现了两位数增长,拜尔斯道夫业绩增长也和中国市场有莫大的关系。

有行业人士向美妆头条记者表示,在“颜值经济”、“看脸时代”的背景下,人们对化妆品消费需求不断增加。但是随着市场环境的变化,消费者已经变得十分挑剔,如果一味的躺在“功劳簿”上吃老本,早晚都会被消费者所抛弃。

正如专家所言,随着技术创新的层出不穷,美妆企业经营压力也骤然加大愈来愈卷。不过这也预示着,在美妆行业赛道中迸发着前所未有的机遇与挑战,而提前做好准备的美妆企业才不会被时代浪潮拍死在沙滩上。

编辑 | 黄友枝

监制 | 陈山花

-博鱼(中国)|官方网站-BOYU SPORTS